Drie aandachtspunten bij het berekenen van uw rendementen

Het realiseren van financieel rendement staat niet centraal in de doelstellingen van een woningcorporatie. Toch is een zekere mate van rendement van belang om ook de maatschappelijke opgave in de toekomst te realiseren.

In dit artikel beschrijven wij drie aandachtspunten bij het gebruik van het rendement als kengetal voor het beoordelen van de prestaties van uw vastgoed.

#1: Het totale rendement bestaat uit direct en indirect rendement

Om investeringen in vastgoed te beoordelen is het gebruikelijk om de internal rate of return (IRR) van de investering te berekenen. In feite is de IRR een totaal rendement dat is opgebouwd uit een direct en een indirect rendement. Met direct rendement wordt bedoeld het rendement uit de exploitatie van vastgoed. Het indirecte rendement betreft de waardeveranderingen van het vastgoed.

Bij de berekening van het (directe) rendement wordt de exploitatiekasstroom bepaald door vastgoedgebonden exploitatieopbrengsten (lees: huuropbrengsten en eventuele EPV) te corrigeren voor vastgoedgebonden exploitatieuitgaven (onderhoud, beheer, zakelijke lasten). Om te voorkomen dat incidenteel hoge of lage onderhoudsuitgaven de uitkomsten sterk beïnvloeden, wordt in de praktijk vaak voor een gemiddelde van de exploitatiekasstroom van de komende vijftien jaar gekozen.

Waardestijging van groot belang

Hoewel blijkt dat er slechts beperkt wordt gekeken naar het indirect rendement is waardestijging (of daling) toch van groot belang. Bij de bepaling van het directe rendement voor bestaand bezit wordt het netto exploitatieresultaat immers afgezet tegen de waarde van het bezit. De teller is dus gelijk, maar de noemer wijzigt. Op zich hoeft dit verschil geen probleem te zijn, mits het doel van de berekening enkel is om intern complexen te vergelijken.

Als waarderingsgrondslag kan de marktwaarde, beleidswaarde of – maar niet erg gebruikelijk – de WOZ-waarde worden ingevuld.

#2: Het gehanteerde waardebegrip beïnvloedt uitkomsten

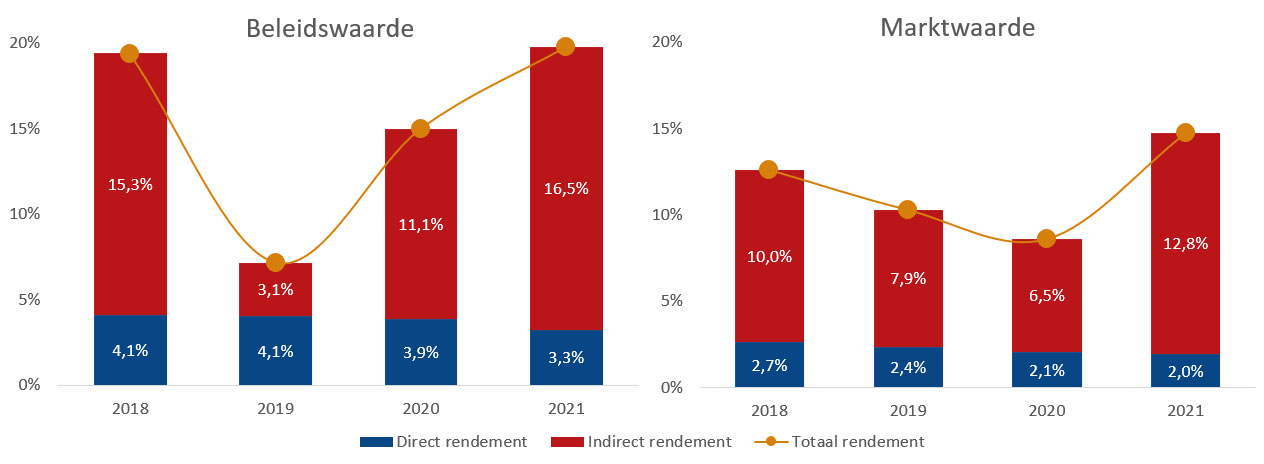

Om te illustreren in welke mate het gekozen waardebegrip de uitkomsten beïnvloedt, hebben wij op basis van de publicatie ‘Corporaties in beeld’ het directe en indirecte rendement van woningcorporaties in kaart gebracht.

Allereerst valt het enorme indirecte rendement van de afgelopen jaren op. Over de afgelopen vier jaar bedroeg dit voor de marktwaarde gemiddeld 9,3% per jaar en voor de beleidswaarde gemiddeld 11,5% per jaar.

Door deze aanhoudende stijging van zowel de markt- als beleidswaarde nemen de directe rendementen af. In de afgelopen vier jaar is het gemiddelde directe rendement op basis van beleidswaarde met grofweg één vijfde afgenomen tot 3,3%. Het rendement op basis van marktwaarde over 2021 is afgenomen tot 2,0% . Kijken we verder terug dan is dit verschil nog groter, in 2016 bedroeg het directe rendement nog respectievelijk 5,7% en 3,3%.

Periodiek herijken van rendementseisen

Bij benchmarking is het daarom allereerst van belang om oog te hebben voor de grondslag. Daarnaast dient rekening gehouden te worden met de afname van het directe rendement als gevolg van de grote waardestijgingen. Om die reden kan het raadzaam zijn om rendementseisen periodiek te herijken.

Overigens is het goed mogelijk dat deze trend komend jaar zal omslaan als gevolg van het afschaffen van de verhuurdersheffing en de ontwikkelingen op de woning(beleggers)markt.

#3: Het directe rendement van investeringen ligt altijd lager

Omdat investeringen in de corporatiesector in principe altijd een onrendabele top kennen, is het niet meer dan logisch dat het directe rendement op investeringen lager ligt dan dat van bestaand vastgoed.

Bij het volgende rekenvoorbeeld zijn wij uitgegaan van de volgende uitgangspunten:

- De nieuwbouw van een eengezinswoning tegen € 300.000.

- De woning wordt verhuurd tegen de hoge aftoppingsgrens, dit levert een jaarlijks huuropbrengst van € 8.100.

- Qua exploitatielasten veronderstellen we een gemiddelde onderhouds- en beheernorm van samen € 3.100 per jaar.

- Na gereedkomen bedraagt de marktwaarde verhuurde staat € 225.000 en de beleidswaarde € 125.000.

Bovenstaande uitgangspunten leveren de volgende rendementen op:

- Het directe rendement op basis van de investering van € 300.000 en een exploitatiesaldo leveren een direct rendement op van 1,7% (5.000/300.000).

- Hetzelfde exploitatieresultaat afgezet tegen de toekomstige marktwaarde levert een direct rendement op van 2,2% (5.000/225.000).

- Op basis van de, veel lagere, toekomstige beleidswaarde is het directe rendement 4,0% (5.000/125.000).

Voor het berekenen van het zuivere rendement van investeringen in bestaand bezit geldt dat het rendement aanzienlijk lager ligt. Dit omdat er in het geval van grootschalige renovaties en verduurzaming in de praktijk slechts een zeer beperkte mate sprake is van een verbetering van het exploitatieresultaat.

Zelf uw kennis over investeringen vergroten?

Tijdens de opleiding Rekenen aan investeringen bespreken we de financiële beoordeling van investeringen. Met de grote nieuwbouwopgave, noodzakelijke investeringen in renovatie, herontwikkeling en verduurzaming van het bestaand bezit staan corporaties voor een periode waarin veel kleine en grote investeringen gaan plaatsvinden.

Wilt u aan de slag met meer inzicht in het rekenen aan kasstromen? Tijdens de training Vastgoedrekenen worden alle ins en outs van het rekenen aan markt- en beleidswaarde duidelijk uitgelicht. Bekijk het programma of de data.