Drie aandachtspunten bij het benchmarken van rendementen

In februari van dit jaar publiceerden wij ons onderzoek naar de staat van het Asset management binnen de corporatiesector. Hieruit bleek onder meer dat het meten en beoordelen van de maatschappelijke prestatie van complexen sterk in ontwikkeling is. Op dit moment is sturing op complexniveau bij een groot deel van de corporaties echter nog vooral financieel georiënteerd.

In ons onderzoek is deelnemende asset managers gevraagd welke financiële kengetallen zij hanteren. Voor de monitoring van de financiële prestaties wordt naast de IRR het direct rendement het meest gebruikt. In dit artikel beschrijven wij drie aandachtspunten bij het gebruik van het (direct) rendement als kengetal voor het beoordelen van de prestaties van uw vastgoed.

Tip: Tijdens de training Rekenen aan investeringen gaat u oefenen met de financiële kerngetallen en verschillende investeringsberekeningen.

#1 Het gemiddelde direct rendement neemt sterk af!

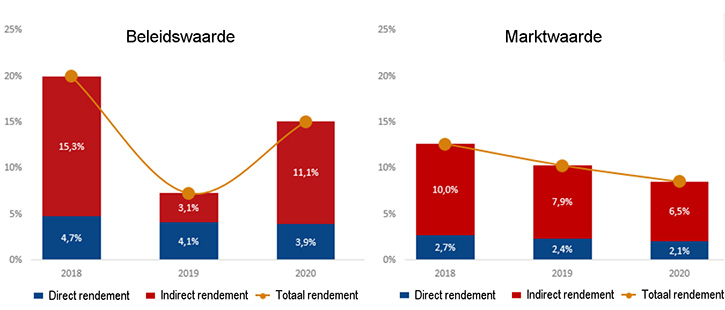

Hoewel blijkt dat er slechts beperkt wordt gekeken naar het indirect rendement is waardestijging (of daling) toch van groot belang. Bij de bepaling van het directe rendement wordt het netto exploitatieresultaat immers afgezet tegen de waarde van het bezit. Mede op basis van de publicatie ‘Corporaties in beeld’ is het directe en indirecte rendement van woningcorporaties in kaart gebracht[1].

Opvallend is dat door de aanhoudende stijging van zowel de markt- als beleidswaarde de directe rendementen blijven afnemen. In de afgelopen drie jaar is het gemiddelde directe rendement op basis van beleidswaarde met grofweg één vijfde afgenomen tot 3,9%. Het rendement op basis van marktwaarde over 2020 is afgenomen tot 2,1% . Kijken we verder terug dan is dit verschil nog groter, in 2016 bedroeg het directe rendement nog respectievelijk 5,7% en 3,3%. Bij benchmarking dient daarom rekening gehouden te worden met deze afname, ook is het raadzaam eventuele rendementseisen periodiek te herijken.

#2 Door welke rendementsbril kijkt u?

Zoals in een eerder artikel (over de financiële prestatie van complexen meten: marktwaarde of beleidswaarde) is de waarderingsgrondslag van het rendement belangrijk. Doordat de beleidswaarde grofweg de helft van de marktwaarde bedraagt, is het directe rendement op basis van beleidswaarde logischerwijs ook grofweg het dubbele van het berekende rendement op basis van marktwaarde. De teller blijft immers gelijk, maar de noemer wijzigt. Een simpel rekenvoorbeeld laat dit zien, op basis van een veronderstelde exploitatiekasstroom van één woning van € 3.000,- per jaar, een marktwaarde van € 100.000 en een beleidswaarde van € 60.000:

Direct rendement marktwaarde = exploitatiekasstroom / marktwaarde = € 3.000 / € 100.000 = 3%

Direct rendement beleidswaarde = exploitatiekasstroom / beleidswaarde = € 3.000 / € 60.000 = 5%

Op zich hoeft dit verschil geen probleem te zijn, mits het doel van de berekening enkel is om intern complexen te vergelijken. Het is goed om bewust te zijn dat in de beleidswaardeberekening de waarde sterk afhankelijk is van het eigen gevoerde beleid. Zowel de exploitatiekasstroom als de waarde wordt in belangrijke mate door de corporatie zelf bepaald. Zodra het beleid wijzigt, verandert ook de beleidswaarde en is het denkbaar dat het weergegeven rendement ondanks de lagere kasstroom (vrijwel) gelijk blijft.

3# Heb oog voor regionale verschillen

Ook vallen regionale verschillen op te merken. Doordat de gemiddelde markt- en beleidswaarde per woning in West-Nederland het hoogst ligt, is het directe rendement van de corporaties in deze regio met respectievelijk 4,3% en 2,0% juist het laagst. Het omgekeerde geldt voor de regio Noord-Nederland, het directe rendement ligt daar op respectievelijk 5,1% en 2,6%. Houd daarom rekening met het feit dat het (directe) rendement niet enkel wordt bepaald door het exploitatieresultaat, maar ook door regionale verschillen waarop asset managers geen invloed hebben.

| Indirect rendement 2020 naar regio | ||

| Regio | Beleidswaarde | Marktwaarde |

| Noord | 5,1% | 2,6% |

| Zuid | 4,6% | 2,4% |

| West | 4,3% | 2,0% |

| Oost | 4,5% | 2,2% |

| Nederland | 4,3% | 2,3% |

Uw kennis over asset management vergroten?

Wilt u zelf aan de slag met het berekenen van de (financiële) rendementen van uw portefeuille? Tijdens de training Asset management gaan we dieper in op de positie binnen de organisatie. Hoe kan een portefeuillestrategie worden vertaald naar het beheer? En hoe kan asset management bijdragen aan de maatschappelijke prestatie? U ontvangt praktische handvatten om te sturen op de (financiële) prestatie van complexen. Bekijk het programma en de data.

[1] Hierbij is gebruik gemaakt van de winst en verliesrekening van de 100 grootste woningcorporaties in Nederland. Gezamenlijk hebben deze corporaties 1,8 miljoen gewogen verhuureenheden in bezit, wat gelijk staat aan driekwart van de sector.